ソーシャルレンディングの税金について

いきなりですが、所得には10種類あります。

- 利子所得:銀行の預金の利子などの収入

- 配当所得:株式の配当、投資信託の分配金などの収入

- 不動産所得:不動産の家賃収入など

- 事業所得:商業、工業、農業、漁業などの事業から得る収入

- 給与所得:給料、賞与などの収入

- 退職所得:退職金などの収入

- 山林所得:5年以上所有している山林の木を売った時の収入

- 譲渡所得:土地、建物、株式などの譲渡によって得た収入

- 一時所得:クイズの賞金や満期保険金などの収入

- 雑所得:年金もしくは他の9種類のどれにもあてはまらない収入

ソーシャルレンディングの分配金は、10種類の所得のうちどれに分類されるでしょうか?配当所得だと予想する人が多いと思いますが、「雑所得」に分類されます。

税金の性質的には配当所得が一番近いですが、ソーシャルレンディングは比較的新しい投資方法であり、知名度が低いため「その他」の雑所得に分類されるのです。

雑所得は総合課税なので、所得の合計額が増えると税率は上がっていきます。ソーシャルレンディングの分配金はあらかじめ20.42%が源泉徴収されているため、所得が少ない場合には、確定申告によって還付を受けられる可能性があります。

また、ソーシャルレンディングではキャッシュバックキャンペーンが行われることがあります。キャッシュバックキャンペーンではAmazonのギフト券がもらえたり、現金がもらえたりします。

そもそも、確定申告とは?

ソーシャルレンディングの確定申告のやり方を解説する前に、「確定申告」について理解しておきましょう。

確定申告とは、納税者が所得税の金額を計算して申告し、税金を納めることです。翌年の2月16日から3月15日までに行います。

確定申告では、基本的には税金を払うことになります。しかし、納めすぎた税金が還付金として戻ってくる場合もあります。還付金が戻ってくる確定申告のことを還付申告と呼びます。

確定申告の前に知っておくべき用語

①所得

「収入」と「所得」は、似ているようで意味は異なります。

「収入」は、ほぼ給与と同じと考えて大丈夫です。収入源が会社からの給与のみの場合、いわゆる年収がその年の収入ということになります。

「所得」は、収入からその収入を得るためにかかった経費や控除額を差し引いた後の金額です。所得には10種類ありますが、それぞれ計算方法が異なります。

- 利子所得:銀行の預金の利子などの収入

- 配当所得:株式の配当、投資信託の分配金などの収入

- 不動産所得:不動産の家賃収入など

- 事業所得:商業、工業、農業、漁業などの事業から得る収入

- 給与所得:給料、賞与などの収入

- 退職所得:退職金などの収入

- 山林所得:5年以上所有している山林の木を売った時の収入

- 譲渡所得:土地、建物、株式などの譲渡によって得た収入

- 一時所得:クイズの賞金や満期保険金などの収入

- 雑所得:年金もしくは他の9種類のどれにもあてはまらない収入

②総合課税と分離課税

所得には、「総合課税」と「分離課税」という2種類の計算方法があります。

「総合課税」は、各種の所得金額をひとまとめにして税金を計算します。利子所得、配当所得、不動産所得、事業所得、給与所得、譲渡所得、一時所得、雑所得が当てはまります。総合課税は累進課税なので、所得が増えるほど税率は高くなっていきます。

「分離課税」は、他の所得とは合算せずに税額を計算します。利子所得、退職所得、山林所得、譲渡所得が当てはまります。分離課税は税率が一定なので、所得が増えても税率は変わりません。

さて、ここで利子所得がどちらにも当てはまっているのを疑問に思った人もいるでしょう。利子所得は、総合課税にするか分離課税にするか選択することができるので、どちらにも当てはまっています。

③住民税

住民税は、都道府県民税と市町村民税の総称です。

住民税は所得にかかわらず一定の「均等割」と所得が上がるほど増える「所得割」を合わせて納付します。所得税は源泉徴収される場合がありますが、住民税が源泉徴収されることはありません。

住民税の所得割は地域によって微妙に税率が異なる場合がありますが、基本的には市町村民税6%、都道府県民税4%の計10%です。

ソーシャルレンディングの確定申告のやり方

確定申告の流れは、大きく5つです。

- 必要書類を揃える

- 確定申告書を入手する

- 確定申告書を記入する

- 確定申告書を提出する

- 納付する

①必要書類を揃える

まずは確定申告に必要な以下の書類を集めます。

- 支払調書(年間取引報告書)

- 源泉徴収票

- マイナンバーカード(もしくは通知カード)

- 身分証明書(通知カードしか持っていない場合)

- (控除を受けるために必要な書類)

- (その他所得に関する書類)

支払調書(年間取引報告書)

支払調書は、ソーシャルレンディングで1年間にどのくらいの分配金を得たのかがわかる書類です。年間取引報告書という名称の場合もあります。

基本的にソーシャルレンディング事業者が郵送してくれることはないため、マイページからダウンロードする必要があります。

例えば、SBIソーシャルレンディングでは毎年確定申告の時期になるとメッセージボックスに「投資家様の『年間取引報告書』交付についてのお知らせ」が届きます。

支払調書はソーシャルレンディングで得た収入を知るために必要ですが、特に添付する必要はありません。

源泉徴収票

源泉徴収票は、会社から支払われた給与や賞与の合計と源泉徴収された所得税の金額が記載されている書類です。

源泉徴収票は、確定申告書を記入する際に必要になります。

[alert title=”注意:源泉徴収票の添付は不要になりました”]

2019年4月1日以降、確定申告をする時に源泉徴収票を添付する必要はなくなりました。

源泉徴収票を添付する必要があるのは、税務署で確定申告書を作成する時だけです。

[/alert]

マイナンバーカード(もしくは通知カード)

確定申告をする時には、マイナンバーカードもしくは通知カードが必要です。

マイナンバーカードを持っている場合には、それだけで本人確認が行えるため身分証明書は必要ありません。

通知カードしか持っていない場合にはほかに身分証明書を用意する必要があります。

身分証明書

通知カードしか持っていない場合には、別に身分証明書を用意する必要があります。身分証には運転免許証、パスポートなどさまざまなものが使えますが、写真のない身分証明書の場合には2種類の身分証明書が必要となります。

控除を受けるために必要な書類

控除を受けるためには、書類を用意する必要があります。例えば、医療費控除の場合には医療費控除の明細書をあらかじめ用意しておきましょう。

その他所得に関する書類

その他の所得がある場合には、それに関する書類が必要です。

②確定申告書を入手する

確定申告の用紙には「確定申告書A」と「確定申告書B」の2種類あります。「確定申告書A」は、所得が給与、年金、その他雑所得のみの時に使える簡易版の確定申告書です。

「確定申告書B」は、すべての所得に対応している確定申告書です。どちらの確定申告書を使うか迷ったら、確定申告書Bを使うのが無難でしょう。

確定申告書の入手方法は3つあります。

- 国税庁の公式サイトからダウンロードする

- 税務署・市区町村役場の税務課・確定申告相談会場で受け取る

- 税務署から郵送されてくるのを待つ

国税庁の公式サイトからダウンロードする

国税庁の公式サイトからダウンロードし、印刷すれば確定申告書を入手できます。

税務署・市区町村役場の税務課・確定申告相談会場で受け取る

税務署・市区町村役場の税務課・確定申告相談会場に行けば、確定申告書を入手できます。

税務署から郵送されてくるのを待つ

はじめて確定申告を行う場合や前年に書面で提出した場合には、確定申告の時期になると税務署が確定申告書を郵送してくれます。

③確定申告書に記入する

確定申告書は、国税庁の確定申告書作成コーナーから作成するのが一番おすすめです。画面に従って、所得を入力していけば、簡単に確定申告書を作成することができます。

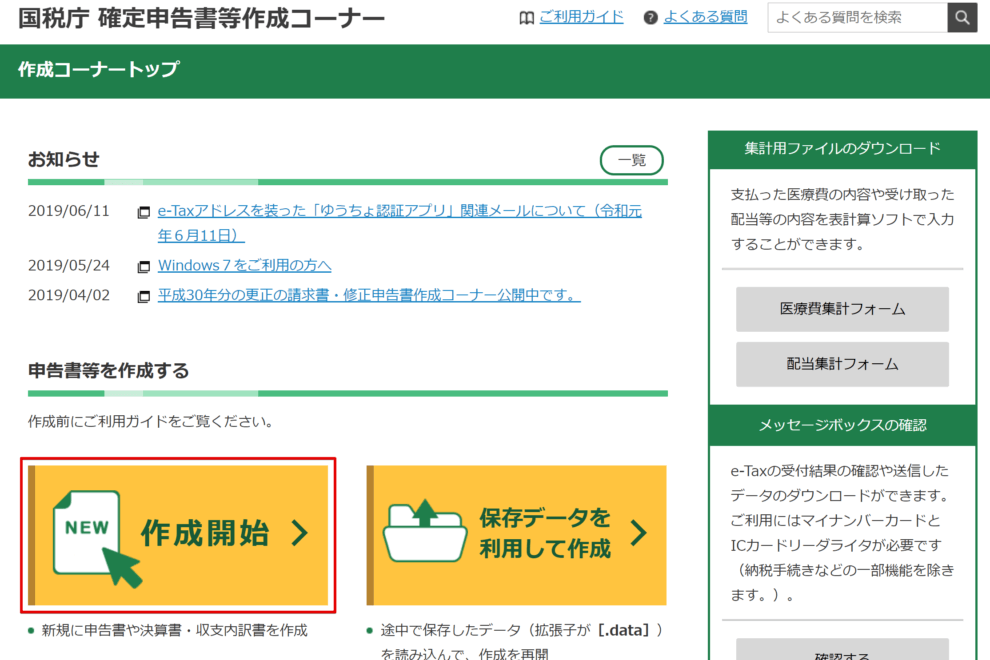

公式サイトにアクセスすると、以下のようなページが開くので、「作成開始」をクリックします。

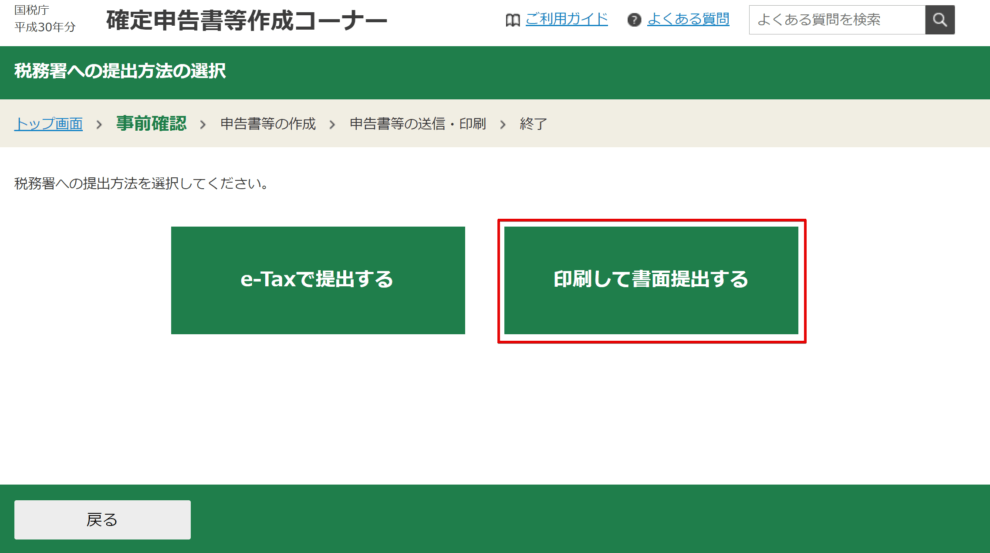

e-Taxで提出する方法もありますが、事前準備が必要なため、今回は「印刷して書面提出する」を選択します。

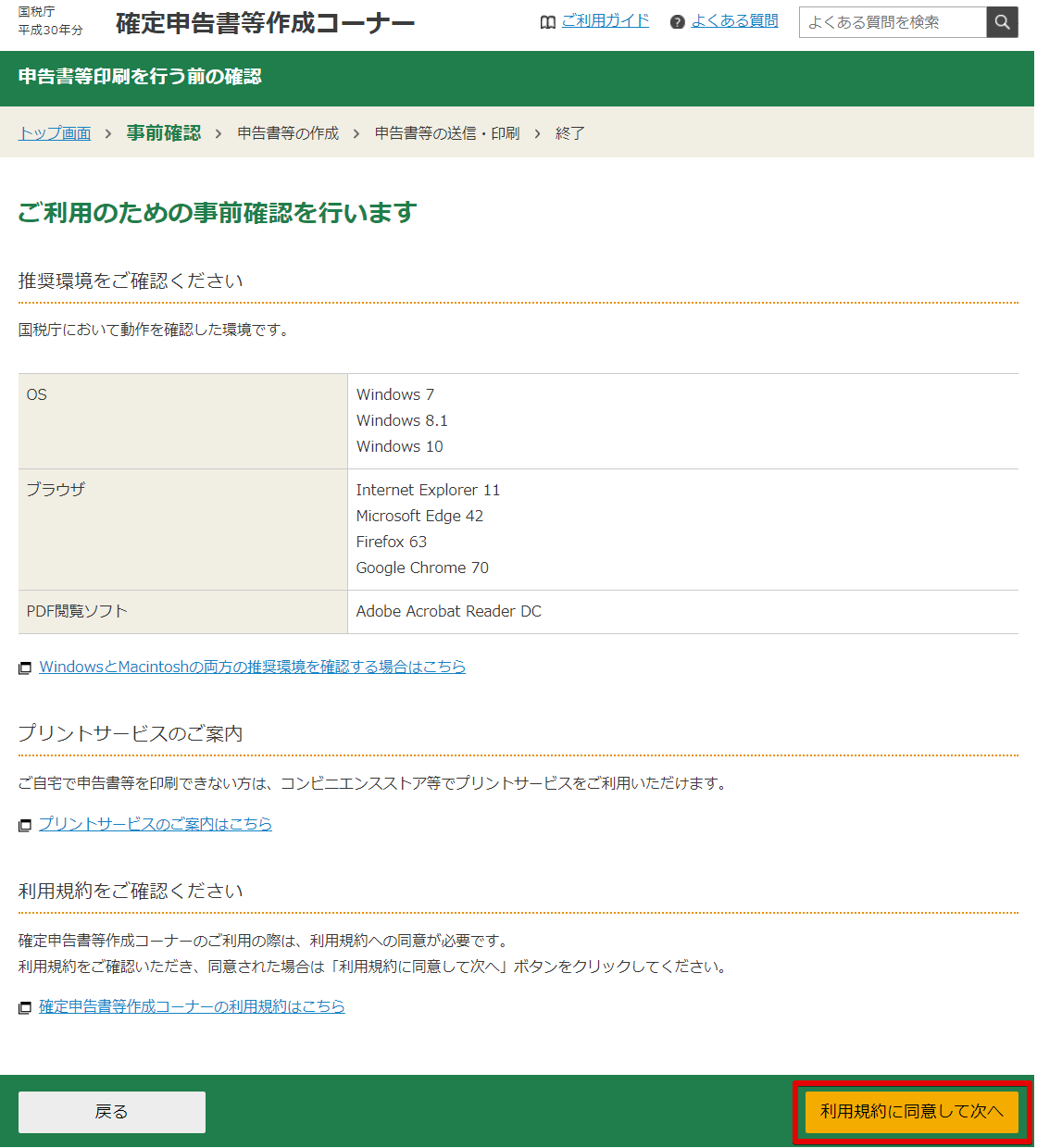

「利用規約に同意して次へ」をクリックします。

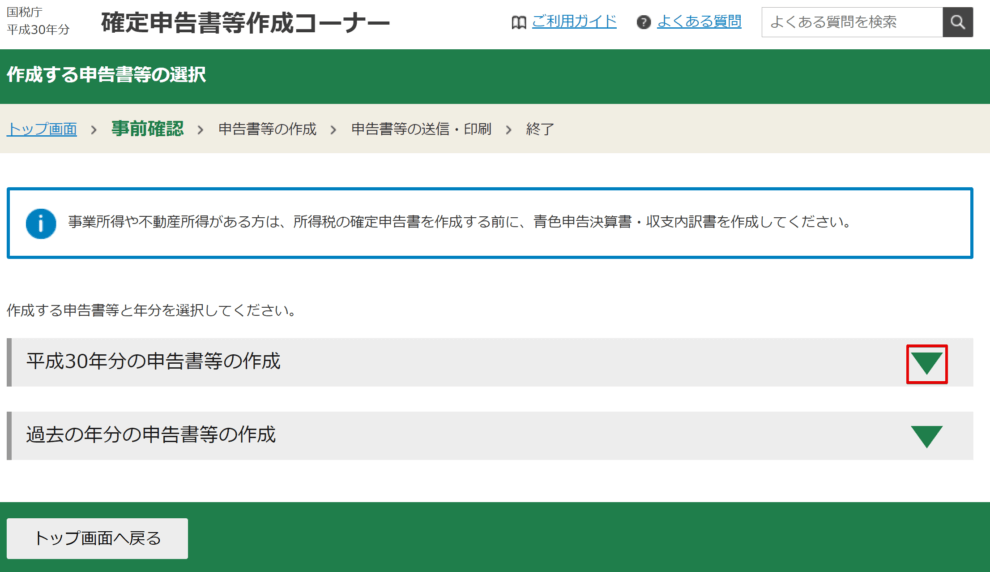

赤枠で囲った矢印をクリックします。

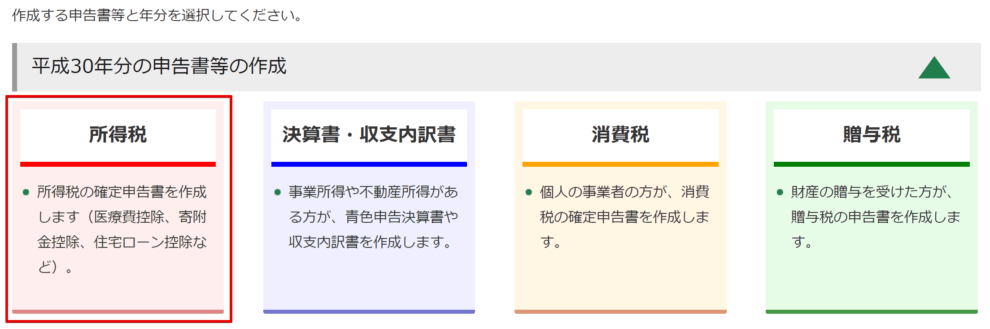

次に、「所得税」を選択します。

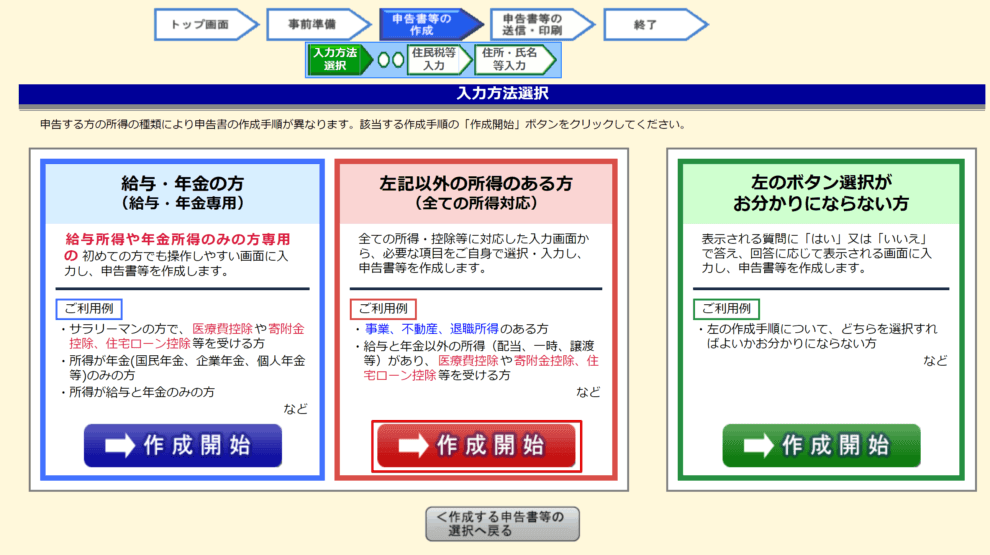

ソーシャルレンディングで投資を行っている場合、青の「給与・年金の方」は利用できないので、赤の「左記以外の所得がある方」を利用します。

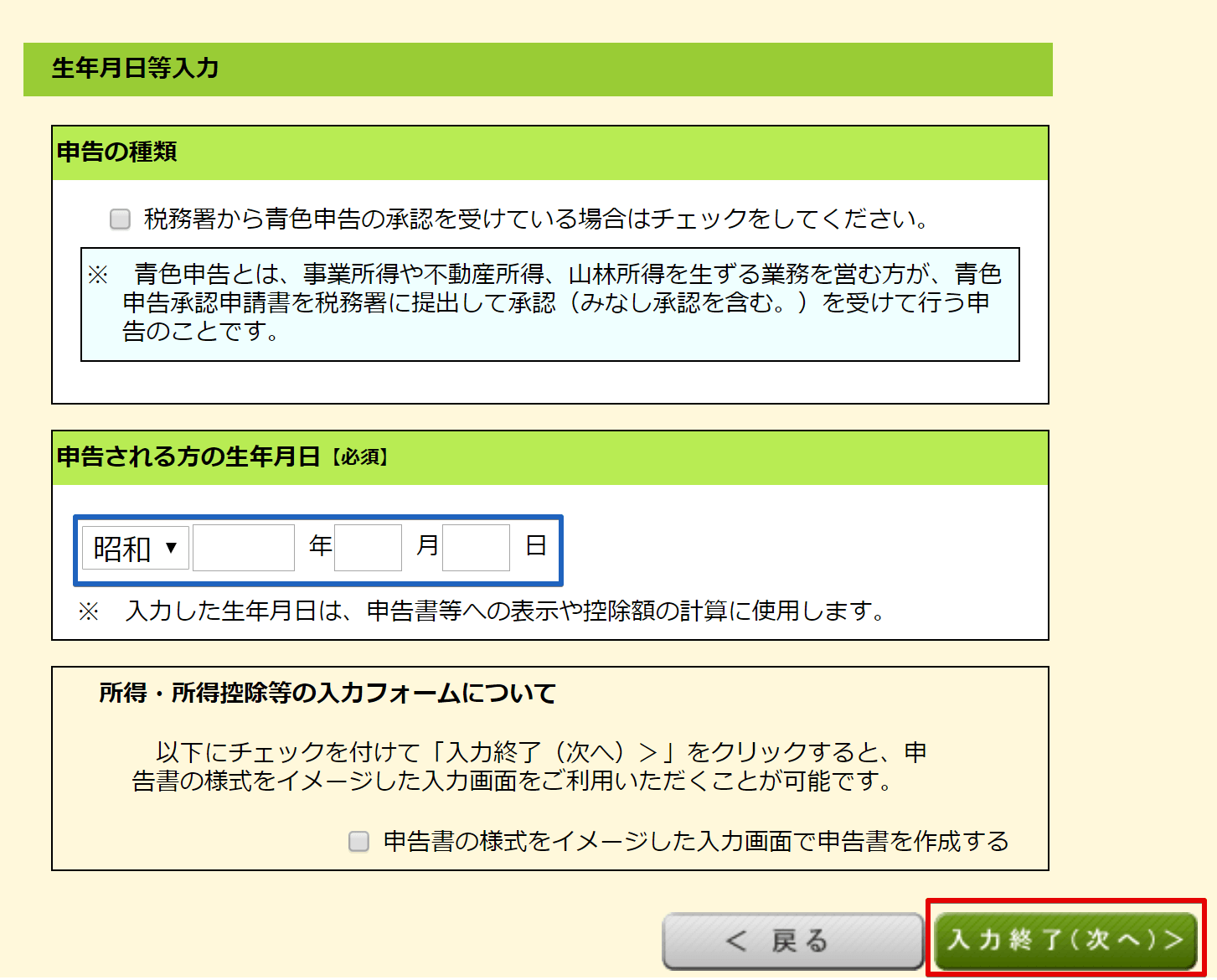

生年月日を入力して、「入力終了(次へ)」をクリックします。

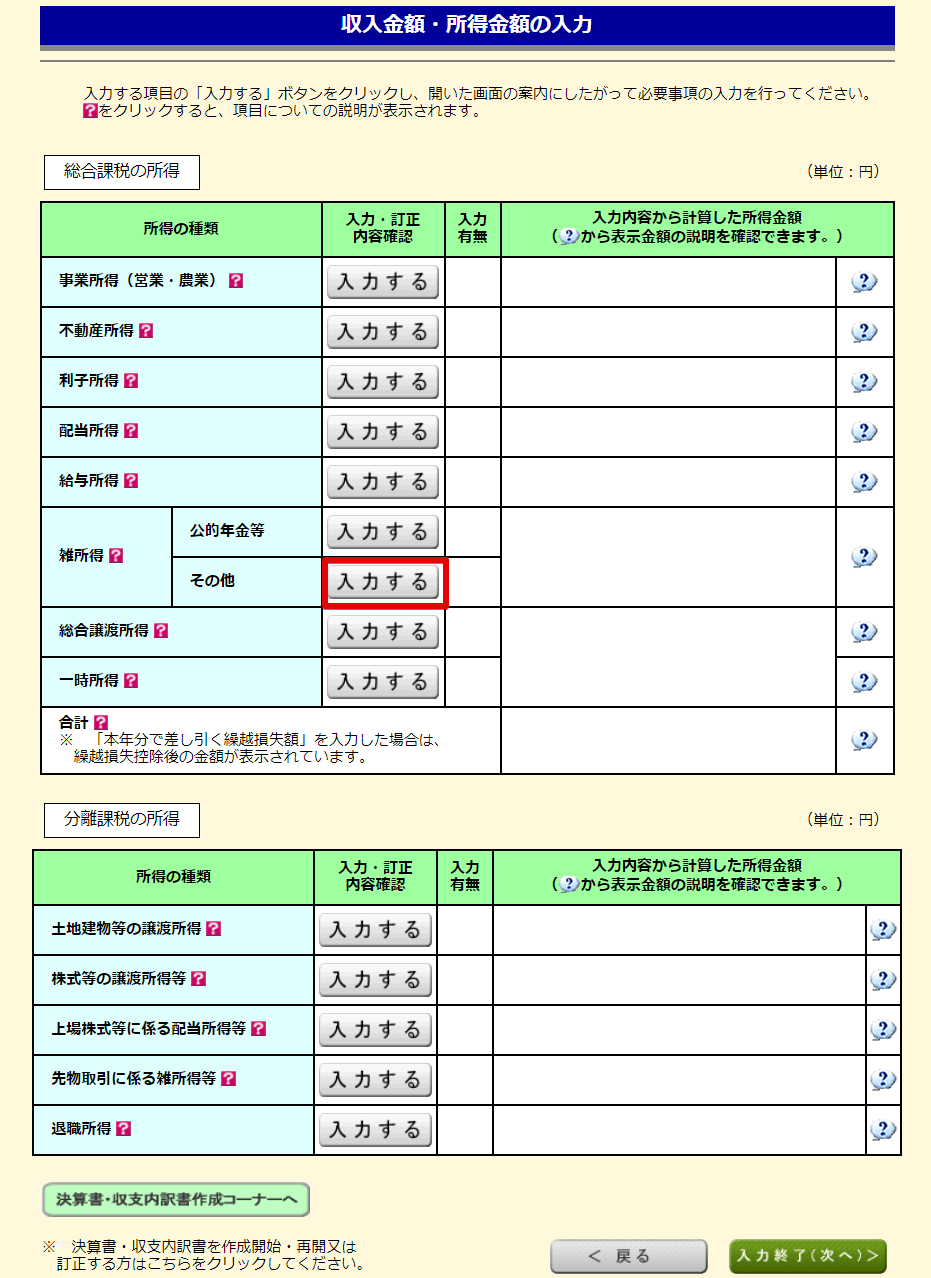

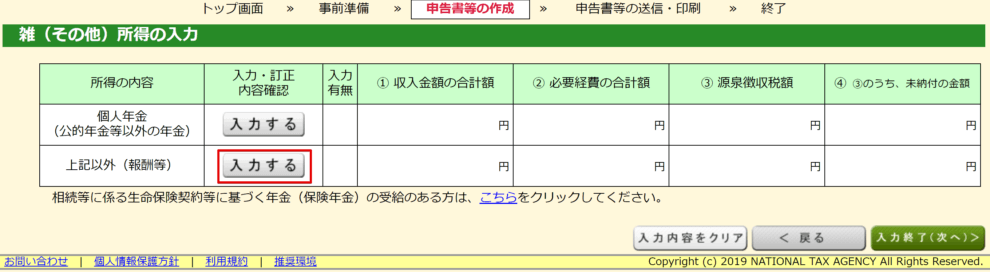

ソーシャルレンディングの分配金は雑所得のその他なので、赤枠で囲った雑所得のその他にある「入力する」をクリックします。

上記以外(報酬等)にある「入力する」をクリックします。

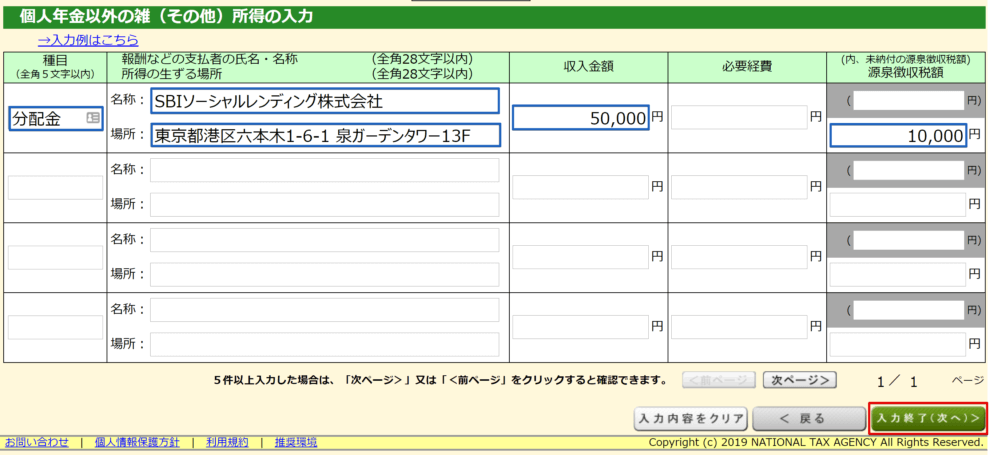

支払調書(年間取引報告書)をもとに、「名称」や「収入金額」を入力します。種目は「分配金」です。

名称にソーシャルレンディング事業者の正式名称を入力し、場所には事業者の住所を入力します。住所は全角28文字までしか入力できないので、長い場合には都道府県を省略したり、番地を短くして入力して大丈夫です。(2丁目4番地345 → 2-4-345 など)

収入金額に分配金の額を入力し、源泉徴収税額も入力します。必要経費は特にない場合には空欄で大丈夫です。

ソーシャルレンディング投資を行っている事業者が複数ある場合には、事業者ごとに入力しましょう。入力が終わったら、「入力終了(次へ)」をクリックします。

このように入力していけば、簡単に確定申告書を作成することができます。

自分一人で入力するのが難しいと感じたら、税務署の申告書作成会場で相談員に聞いてみましょう。

④提出する

確定申告の提出方法は、3つあります。

- 税務署へ郵送する

- 税務署の窓口で提出する

- e-Taxでオンライン提出をする

税務署へ郵送する

時間がない場合には税務署へ郵送するのがおすすめです。確定申告の書類は「信書」にあたるため、宅配便ではなく、必ず郵便で提出しましょう。

ちなみに、書類は折って小さい封筒で提出しても大丈夫ですが、角2号封筒で送るのが一般的です。

角形2号の切手代は120円からです。下記の通り、重さによって切手代が変わります。

- 50g以内:120円

- 100g以内:140円

- 150g以内:210円

- 250g以内:250円

- 500g以内:390円

- 1kg以内:580円

- 2kg以内:取り扱いなし

- 4kg以内:取り扱いなし

出典:CAREER MEDIA

税務署の窓口で提出する

税務署の窓口で提出すると、係員が入力ミスなどを確認してくれるので安心です。ただ、税務署まで出向く手間がかかりますし、確定申告時期は混雑しているのであまりおすすめできません。

e-Taxでオンライン提出をする

e-Taxでオンライン提出をする方法もあります。

この方法はパソコン上で申告が終わるため便利ですが、いくつか前準備をしておく必要があります。

- マイナンバーカードを用意する

- e-Taxの専用ソフトをダウンロードする

- ICカードリーダーを用意する

- 税務署に「電子申告・納税等開始届出書」を提出する

⑤納付する

納付には、4つの方法があります。

- 口座振替で納付する

- 現金で納付する

- クレジットカードで納付する

- e-Taxで納付する

口座振替で納付する

税金は口座振替で納付するのがおすすめです。「預貯金口座振替依頼書兼納付書送付依頼書」を作成し、3月15日までに税務署もしくは金融機関に提出すれば、口座から自動的に引き落としてくれます。

ちなみに、「預貯金口座振替依頼書兼納付書送付依頼書」は初年度のみ提出が必要です。翌年度からは自動的に引き落としてくれます。

現金で納付する

税金は、金融機関・税務署の窓口・コンビニから現金で納付できます。金融機関・税務署で納付する場合は、納付書に確定申告書に書いた納税額を記入して納付します。

コンビニの場合、確定申告書を提出する時に、「バーコード付納付書」を発行してもらいましょう。(コンビニは納付額が30万円以上の場合は利用できないので注意)

クレジットカードで納付する

「国税クレジットカードお支払いサイト」で手続きをすれば、クレジットカードで税金が納付できるようになります。

クレジットカード以外は特に準備する必要がないので、手軽に納税ができます。

e-Taxで納付する

e-Taxでは、電子納付をすることもできます。電子納付は口座振替のほか、インターネットバンキングも利用することができます。

確定申告はクラウド会計を使うのがおすすめ

確定申告が初めての方は、わからないことが多くいですよね。私も、最初の確定申告はわからないことばかりで、相当困りました。

ですが、クラウド会計を使えば、知識がなくても簡単に確定申告をすることができます。画面に従って入力していくだけで、確定申告が完了するので重宝しています。

クラウド会計は「freee」がおすすめ

クラウド会計「freee」は、確定申告ソフトのシェア1位であり、多くの人に利用されています。

税金に関する知識がなくても、短時間で確定申告をはじめとした会計処理をすることができます。

ぜひ、一度試してみてください。

確定申告・住民税の申告を怠った時のペナルティ

確定申告や住民税の申告を怠ると、さまざまなペナルティが課されてしまいます。ケース別にペナルティを見ていきましょう。

- 確定申告・住民税申告が遅れてしまった場合

- 住民税の申告をしなかった場合

- 確定申告を過少申告した場合

- 確定申告を忘れてしまった場合

- 悪意のある過少申告をしたり、わざと申告をしなかった場合

①確定申告・住民税申告が遅れてしまった場合

確定申告や住民税の申告が遅れてしまった場合、延滞税という罰金が課されます。延滞税の税率は国税庁のページから確認できます。

②住民税の申告をしなかった場合

住民税の申告をしなかった場合、市区町村の調査によって、適切に税金を納めていないことが発覚する可能性があります。

今までは、給与所得・退職所得以外の金額が20万円以下の時に無申告が指摘されることはまれでしたが、これからもそうとは限りません。

市区町村がきちんと取り締まれば、すぐに無申告が発覚します。もし、これまで申告していないのであれば、市区町村の窓口で相談するのがおすすめです。

市区町村の調査で無申告が発覚した場合、税金の納付に加えて延滞税と10万円以下の罰金が課されてしまうことがあります。

③確定申告を過少申告した場合

確定申告で実際より少ない額を申告すると、罰則として過少申告加算税が課されます。過少申告加算税は、実際の税額と申告した税額の差に対して課されます。

例えば、本当の税額が20万円だったのに、15万円と申告した場合、20万円ー15万円=5万円に過少申告加算税の税率をかけて罰金が計算されます。

なお、ペナルティの大きさは罰則を課されることを察していたかどうかで変動します。具体的な過少申告加算税の税率は以下の表のとおりです。

| 自主的に修正申告を行った場合 | 罰則なし |

| 罰則が課されることを察知していなかった場合(更生の予知前) | 5%の増税 |

| 罰則が課されることを察知していた場合(更生の予知後) | 10%の増税 |

④確定申告を忘れてしまった場合

確定申告を忘れてしまった場合には、罰則として無申告加算税が課されます。税務署が無申告に気づく前に自主的に申告を行えば、ペナルティは軽減されます。

そのため、確定申告を忘れてしまった場合には、すみやかに申告を行いましょう。

また、無申告加算税の税率は本来の納税額が50万円未満かどうかでも変化します。具体的な税率は以下のとおりです。

| 自主的に申告を行った場合 | 5%の増税 |

| 本来の納税額が50万円未満 | 15%の増税 |

| 本来の納税額が50万円以上 | 20%の増税 |

⑤悪意のある過少申告をしたり、わざと申告をしなかった場合

悪意のある過少申告をしたり、わざと申告をしなかった場合、脱税行為と認定される可能性があり、重加算税という重いペナルティが課されます。

具体的な税率は以下の表のとおりです。

| 意図的な過少申告 | 35%の増税 |

| 意図的な無申告 | 40%の増税 |

また、5年以内に悪意のある過少申告をしたり、わざと申告しなかった場合、さらに重いペナルティが課されます。

| 意図的な過少申告 | 45%の増税 |

| 意図的な無申告 | 50%の増税 |

ソーシャルレンディングで損失が発生した時の確定申告

ソーシャルレンディングは雑所得ですが、雑所得は税制上不利な扱いをされています。雑所得では損益通算ができないため、雑所得が赤字になっても所得は0円として扱われ、マイナスになることはありません。

そのため、雑所得でいくら赤字を出しても、ほかの所得から差し引くことはできません。

例えば、給与収入が500万円で、他の収入源がソーシャルレンディングだけ場合、ソーシャルレンディングの収入が0円でも、50万円の損失を出しても、税金はまったく同じになります。

ただし、ソーシャルレンディングで損失が出た時の確定申告が無意味という訳ではありません。他の案件で分配金をもらっている場合、その利益から必ず源泉徴収されています。確定申告を行えば、この源泉徴収されたお金の一部もしくは全部を取り戻すことができるのです。

また、ソーシャルレンディングの他に雑所得にあたる所得がある場合には、同じ雑所得であれば損益通算をして所得を減らすことができるからです。

ちなみに、貸し倒れになることがわかっていても、損失額が確定していない場合には、確定申告を行うことはできません。その損失は損失額が確定した年の確定申告で扱うことになります。

確定申告の「現金分配未了分」について

2018年のmaneoファミリーのソーシャルレンディング事業者の年間取引報告書には「現金分配未了分」という記載がありました。

これを見て混乱した人が多くいたようですので、これについても解説しておきます。

結論から言うと、「現金分配未了分」の欄は無視して大丈夫です。いつものように「年間の税引前利益金額の合計」を確定申告書の収入金額の欄に書けば問題ありません。

その理由は少し長くなるので、興味がある方のみご覧ください。

「現金分配未了分」を確定申告で無視して良い理由

「現金分配未了分」を確定申告で無視して良い理由を理解するためには、会計の現金主義と発生主義について理解しておく必要があります。

現金主義は私たちが家計簿などをつける際にも行っている会計方法です。収益と費用を、現金が受け渡された時点で計上します。一方、発生主義では金銭のやり取りの有無に関係なく、取引が発生した時点で費用と収益を計上します。

例えば、A社がB社から1月1日にパソコン部品を買って、2月1日に代金を支払った場合、現金主義では2月1日に費用を計上しますが、発生主義では取引が発生した1月1日に費用を計上します。

ソーシャルレンディングの分配金の場合、発生主義では借り手からソーシャルレンディング事業者に返済が行われた時が基準になります。一方、現金主義ではソーシャルレンディング事業者から投資家に分配金が支払われた時が基準になります。

「現金分配未了分」は、12月31日が終わるまでに発生主義では計上されてるが、現金主義では計上されてない分配金のことを表しています。

つまり、借り手から返済は受けているが、ソーシャルレンディング事業者が投資家に分配金を支払っていない分配金が「現金分配未了分」にあたるのです。

確定申告は、発生主義で行われるので、「現金分配未了分」であっても確定申告をすることができます。このことから、確定申告で「現金分配未了分」の欄は無視してもいいのです。